Wenn du vorhast, in Australien zu arbeiten, hast du zwei Möglichkeiten: Du kannst dich von einem Unternehmen anstellen lassen oder dich selbstständig machen. Wenn du dich für letzteres entscheidest, sind die Formalitäten, die du in Australien erledigen musst, um deine selbstständige Tätigkeit anzumelden, recht einfach. Du musst eine australische Unternehmensnummer beantragen, die ABN (Australian Business Number). Hier erklären wir dir, was die ABN ist und wie du sie erhalten kannst.

Was ist eine ABN und wofür wird sie verwendet?

Eine ABN (Australian Business Number) ist eine eindeutige, 11‑stellige Identifikationsnummer, die Unternehmen und Selbstständigen in Australien zugeteilt wird. Sie wird für steuerliche und geschäftliche Transaktionen genutzt und sorgt dafür, dass Firmen und Freiberufler offiziell von der australischen Regierung anerkannt werden.

Wenn du als Freelancer oder unabhängiger Auftragnehmer arbeiten möchtest, musst du eine ABN beantragen. Deine Kunden können dich damit als Dienstleister identifizieren und Zahlungen korrekt verbuchen. Außerdem ist die ABN für die Korrespondenz mit dem Australian Taxation Office (ATO) unverzichtbar.

🔹 ABN vs. TFN – Was ist der Unterschied?

Während eine Tax File Number (TFN) für alle Personen erforderlich ist, die in Australien arbeiten, brauchen Selbstständige, die als sole trader auftreten, zusätzlich eine ABN. Mit einer ABN kannst du Rechnungen ausstellen, Steuerabzüge geltend machen und höhere Quellensteuersätze vermeiden.

Selbstständige Tätigkeit aufnehmen

Um festzustellen, ob deine Tätigkeit eine ABN erfordert, muss sie folgende Merkmale aufweisen:

- Sie muss kommerziell sein, das heißt, du musst Produkte oder Dienstleistungen verkaufen

- Du musst die Absicht haben, mit der Tätigkeit einen Gewinn zu erzielen, im Gegensatz zu einem Hobby

- Die Tätigkeit muss regelmäßig wiederholt und professionell ausgeübt werden

- Du musst über die relevanten Kenntnisse oder Fähigkeiten verfügen

Beispielsweise kannst du eine ABN für Tätigkeiten wie Beratung, Webdesign, Grafikdesign, Gartenarbeit, Reinigung, Fahrertätigkeiten, Unterricht usw. beantragen, wenn du mehrere Kunden hast, denen du deine Dienstleistungen anbietest.

Es ist wichtig zu wissen, dass du als Selbstständiger oder Unternehmer in Australien eine ABN benötigst, um den australischen Steuervorschriften zu entsprechen. Ohne ABN könnten dir höhere Steuerabzüge und Steuerstrafen drohen.

ABN oder Angestellten‑Vertrag? Vorsicht vor Scheinverträgen! 🚨

Wenn dir ein Unternehmen eine Stelle anbietet, dich aber auffordert, eine ABN zu beantragen, ist Vorsicht geboten!

🔴 Es ist illegal, reguläre Arbeitnehmer als Selbstständige einzustufen. Manche Firmen tun das, um Lohnsteuer und Superannuation (Rentenbeiträge) einzusparen.

Als Angestellte r hast du Anspruch auf:

✔️ Bezahlten Urlaub

✔️ Superannuation‑Beiträge des Arbeitgebers

✔️ Vom Arbeitgeber abgeführte Steuern

Besteht ein Arbeitgeber darauf, dass du unter einer ABN arbeiten musst, könnte es sich um einen Scheinvertrag handeln – eine Methode, um dir Arbeitnehmerrechte vorzuenthalten. Prüfe deinen Beschäftigungsstatus immer, bevor du zustimmst.

💡 Tipp: Bist du unsicher, ob du eine ABN brauchst? Frag beim Australian Taxation Office (ATO) oder bei einem Steuerberater nach.

🚐 5% Rabatt auf die Wohnmobil Miete

Miete einen Camper oder ein Wohnmobil und erhalte 5% Rabatt bei Travellers Autobarn, indem du unseren Code benutzt: GUIDEDE

ABN beantragen – So geht’s: Tutorial ABN australien – schritt für schritt

Um eine ABN zu beantragen, gehst du einfach online und nutzt die Website der australischen Regierung. Die Beantragung ist völlig kostenlos.

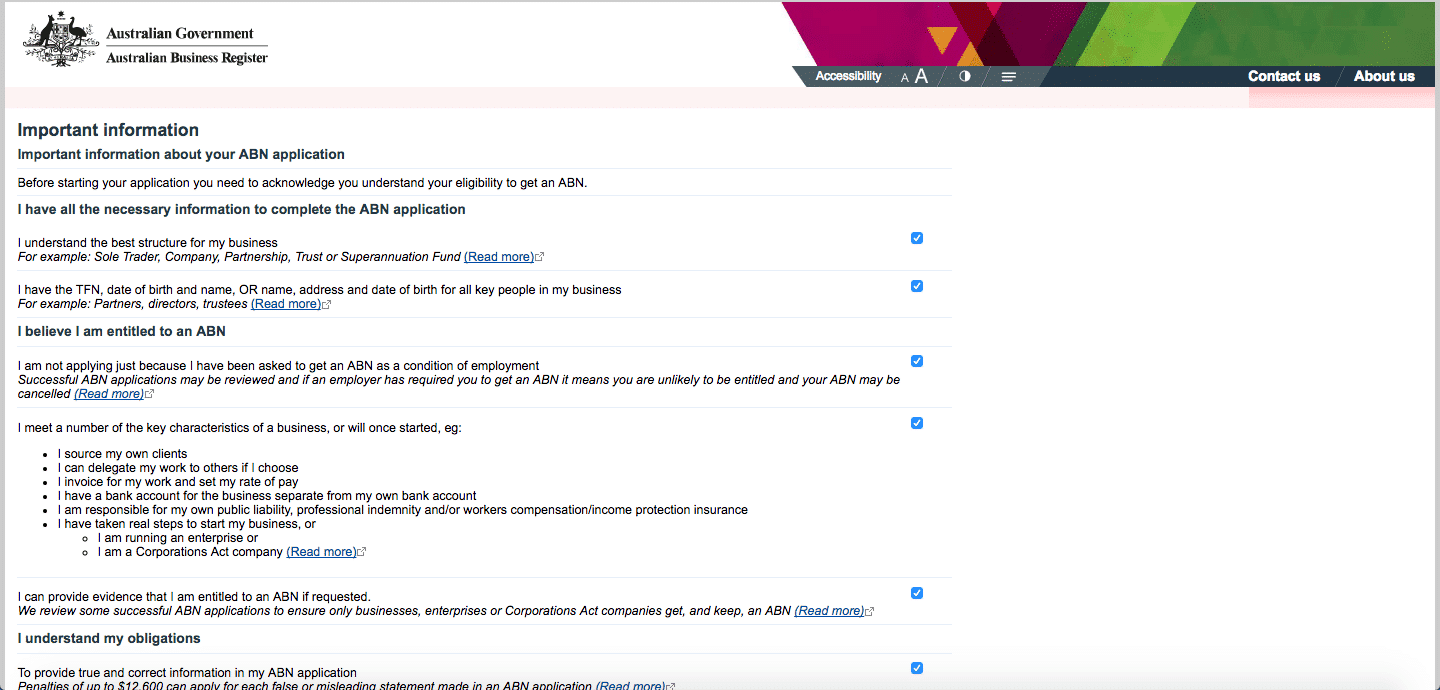

Eingabe von wichtigen Informationen

Gib alle wichtigen Informationen ein, überprüfe sie und bestätige, dass du die Bedingungen zum Erhalt einer ABN gelesen hast.

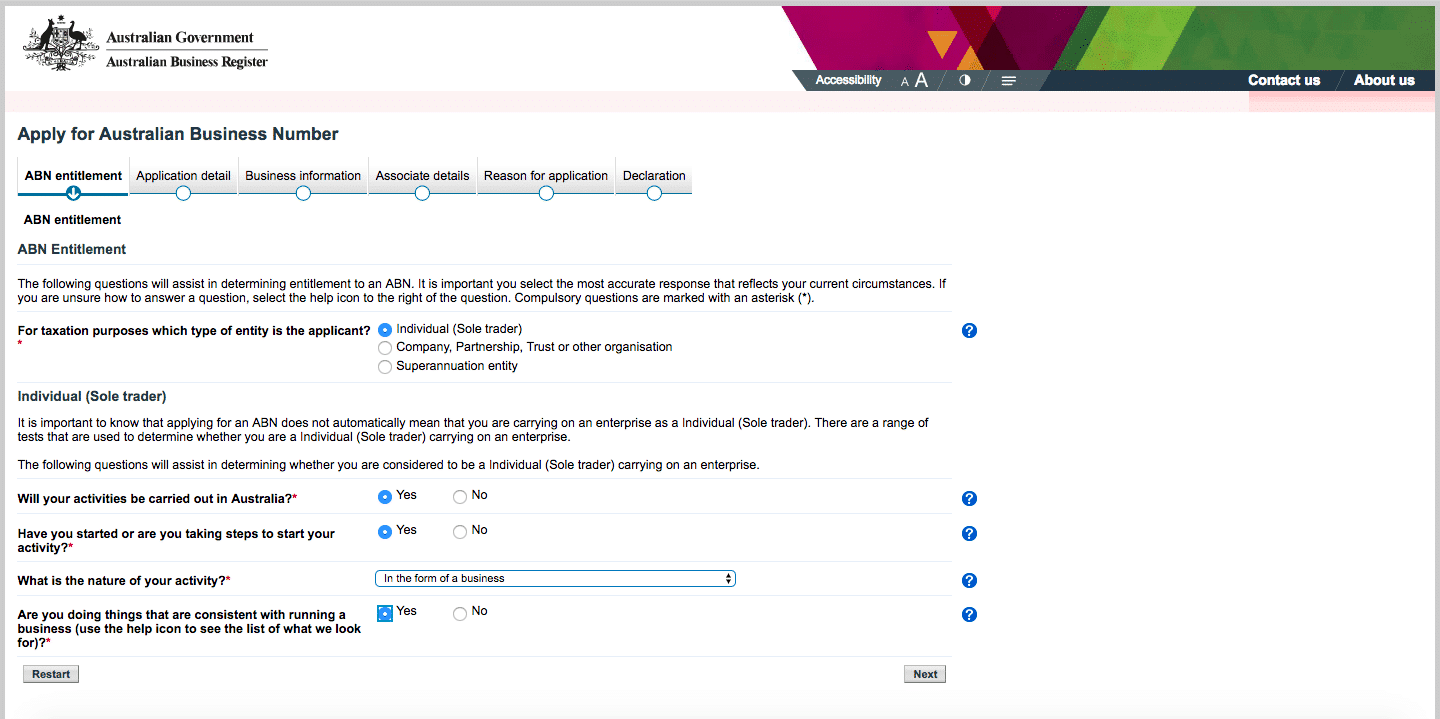

Art des Unternehmens

Wenn du als Freiberufler in Australien arbeiten willst, musst du das “individual” Kästchen ankreuzen (Sole Trader).

Die folgenden Fragen solltest du mit “Ja” beantworten:

- Du willst in Australien arbeiten

- Übst du die Tätigkeit bereits aus bzw. unternimmst du Schritte, um die Tätigkeit auszuüben?

- Besitzt du die Fähigkeiten, die Tätigkeit auszuüben?

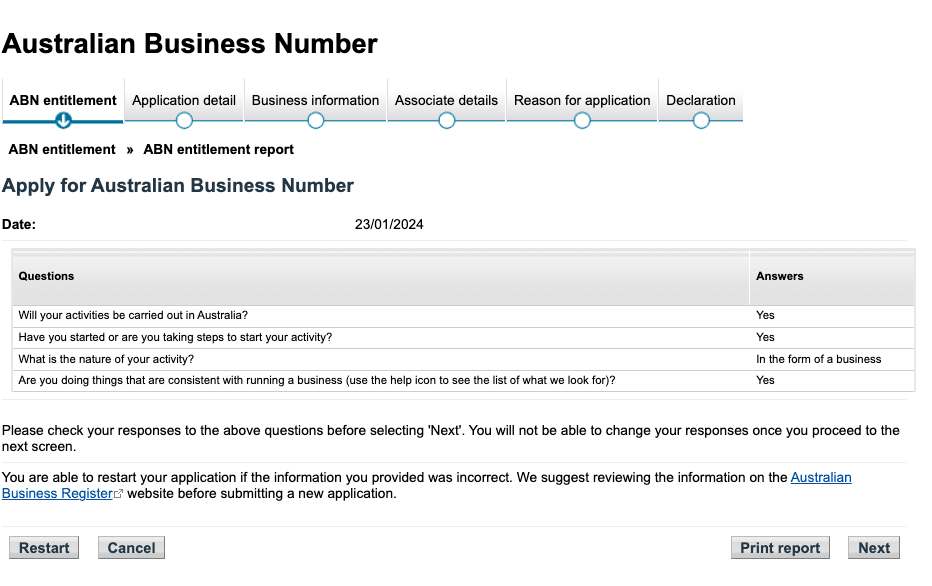

Wenn du auf Next klickst kommst du auf eine Seite, die dir die eingegebenen Information nochmals anzeigt. Klick nochmal auf Next.

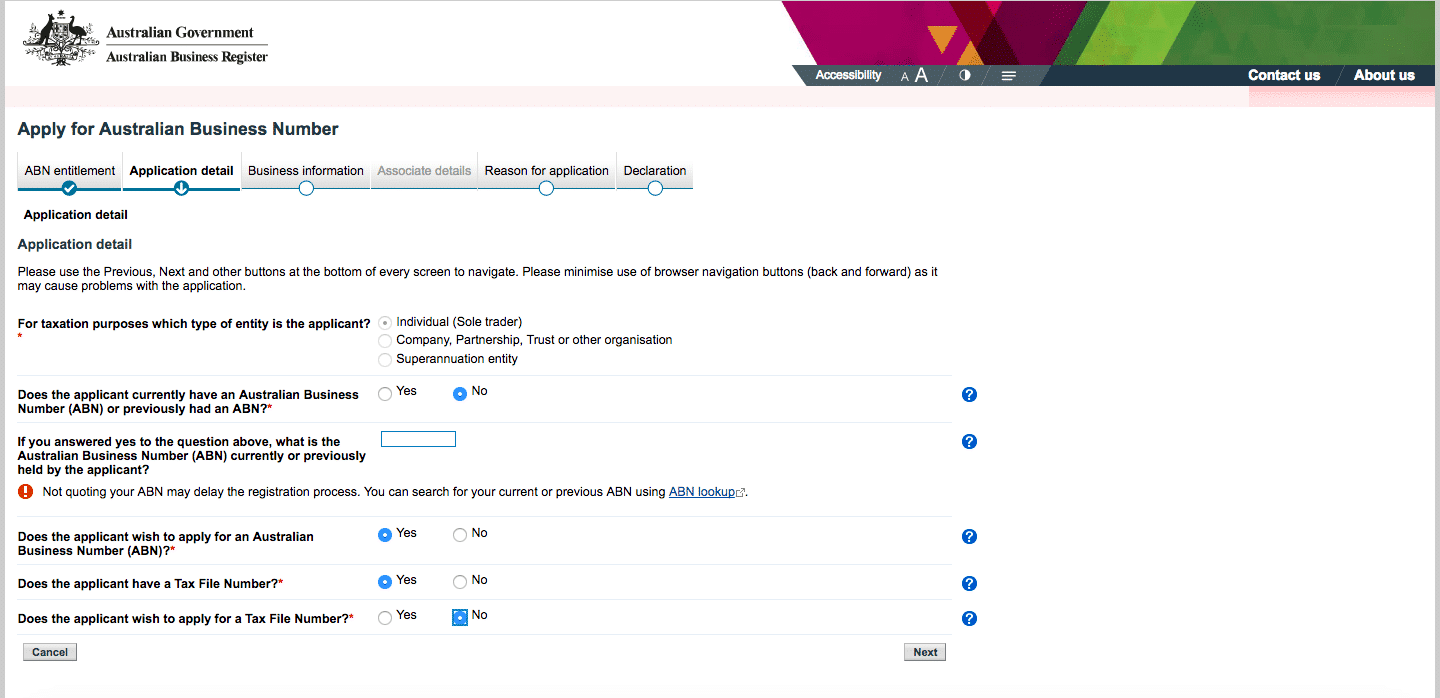

Weitere Informationen

- Klicke auf individual (sole trader)

- Wenn du bisher noch keine ABN-Nummer hattest, klicke auf No

- Wenn du eine ABN-Nummer beantragen möchtest, klicke auf Yes

- Wenn du bereits eine Steuernummer hast, klicke auf Yes

- Wenn du keine Steuernummer beantragen möchtest, weil du bereits eine hast, klicke auf No

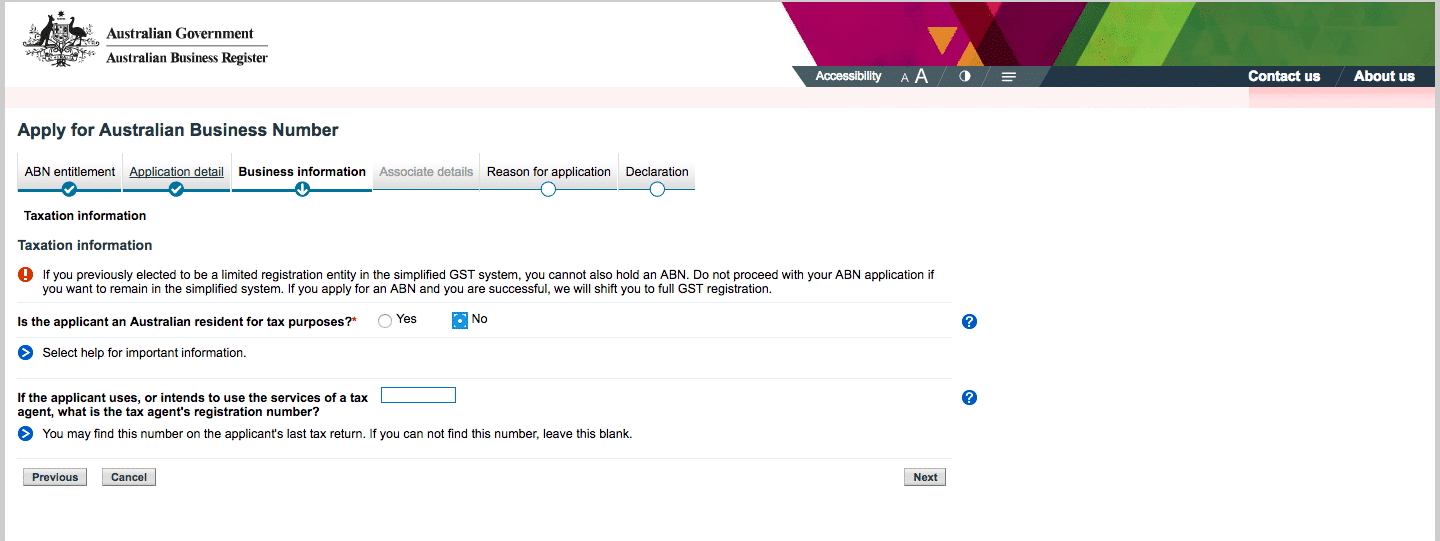

Steuerinformationen

Seit dem 1. Januar 2017 werden Personen mit Working Holiday Visum ausnahmslos mit 15% besteuert. Deshalb solltest du auf “No” klicken. Auch als Freiberufler wird man mit 15% besteuert.

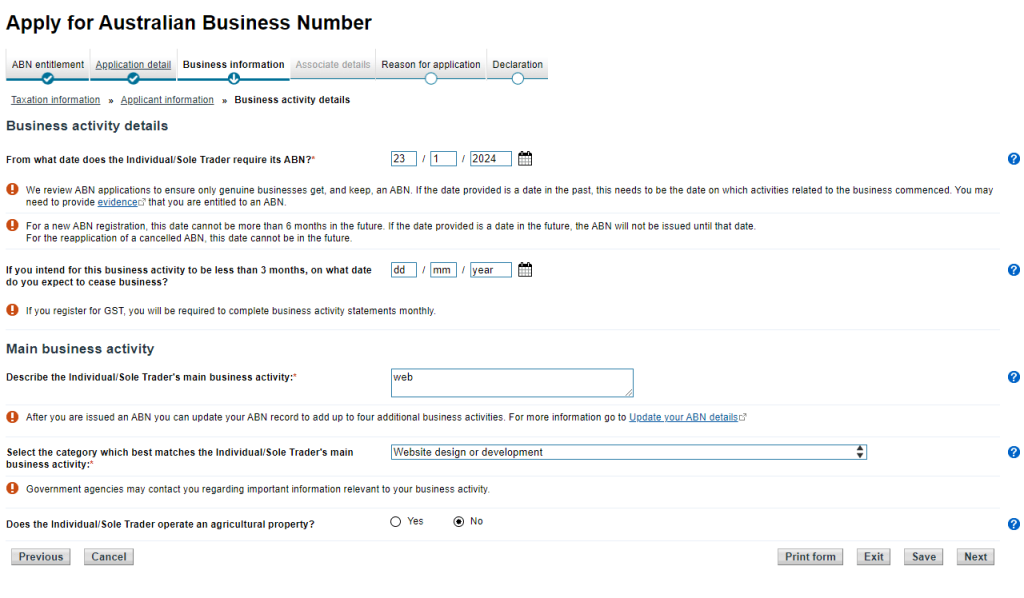

Details zur ausgeübten Tätigkeit

- Gib an, ab wann die ABN gelten soll

- Wenn du die Tätigkeit weniger als drei Monate ausübst, kannst du das Datum auch nachträglich angeben.

- Gib Stichworte ein, die deine Tätigkeit beschreiben

- Im Dropdown-Menu gibt es vorgeschlagene Antworten. Wähle das aus, was am ehesten passt.

- Klicke auf “No” wenn du keine kommerzielle Landwirtschaft betreibst.

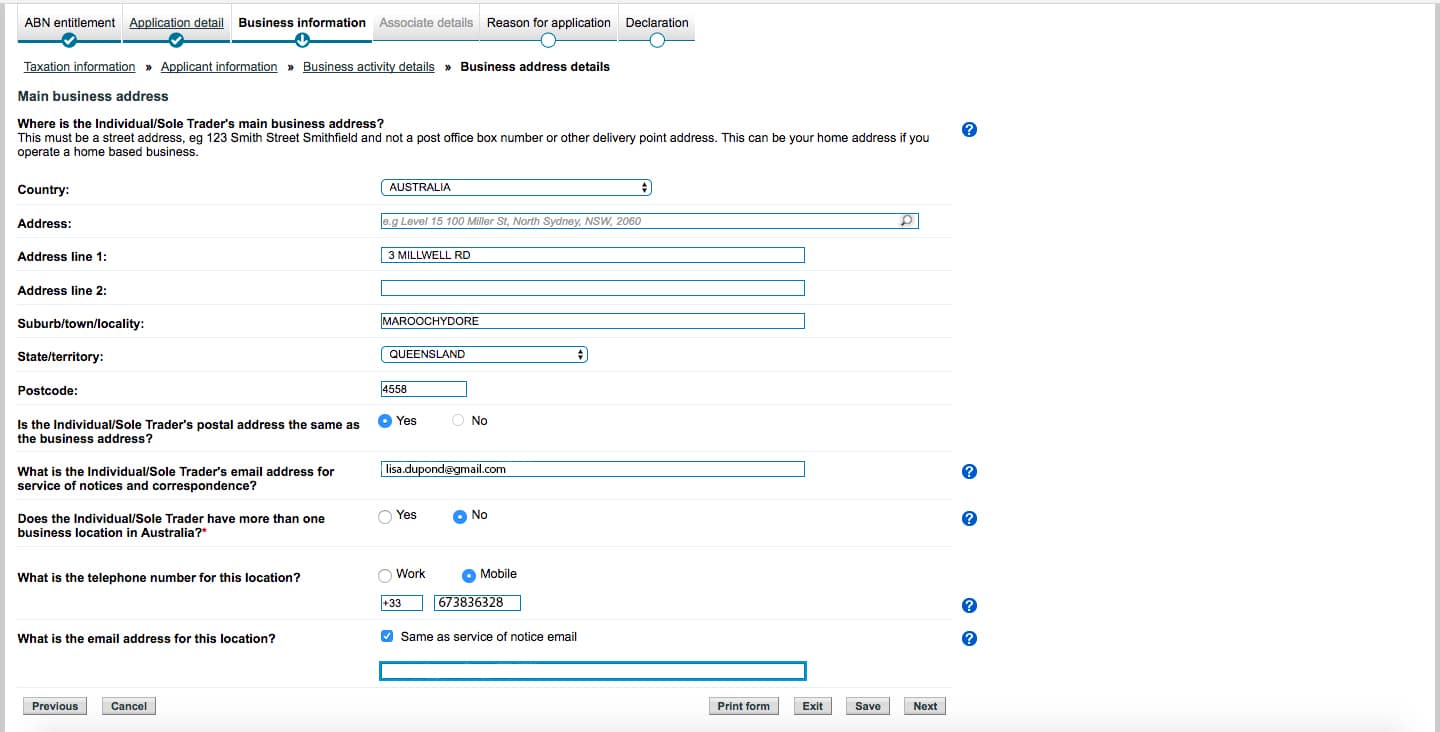

Kontaktdaten des Ortes, an dem du deine Tätigkeit durchführst

- Gib deine Adresse ein

- Befindet sich dein Arbeitsplatz am gleichen Ort, dann klicke auf Yes

- Gib deine E-Mail-Adresse ein

- Wenn du nur eine Arbeitsadresse besitzt, klicke auf No

- Gib deine Telefonnummer ein (geschäftlich oder mobil)

- Stimmt deine E-Mail-Adresse mit der deiner Arbeit überein? Falls nein, gib sie hier an.

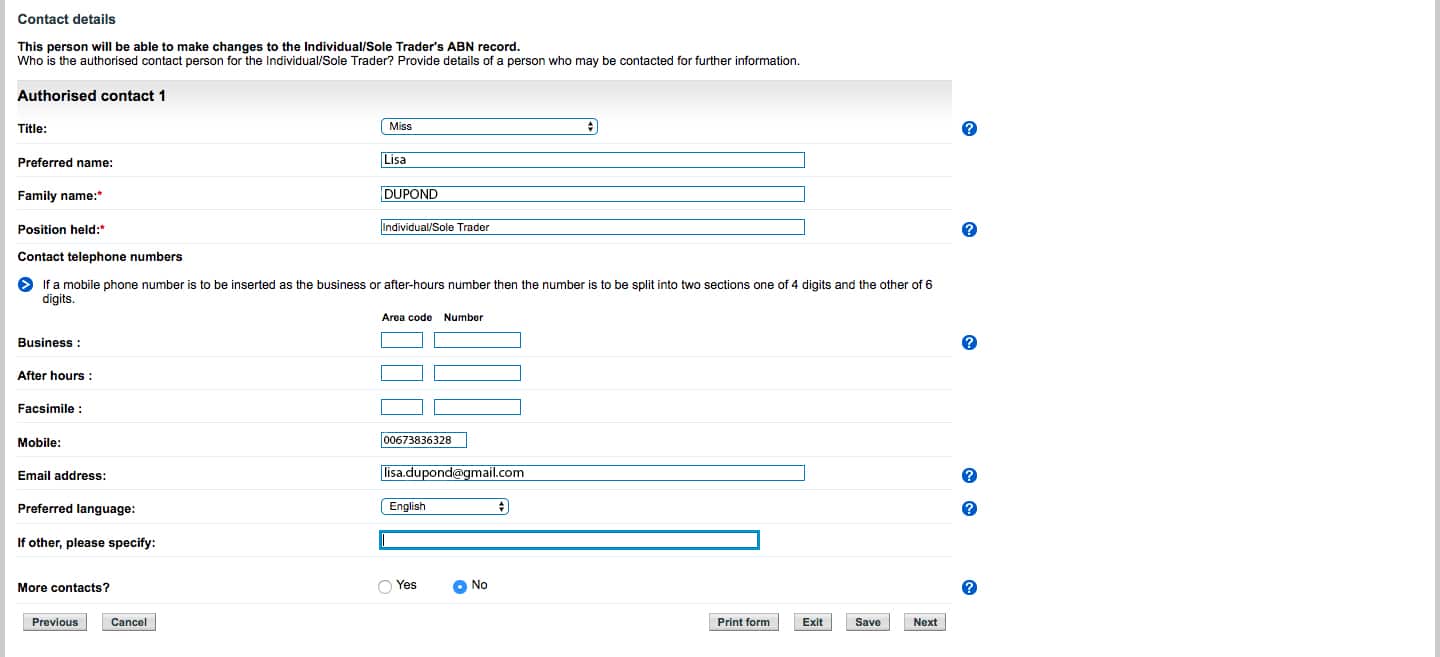

Weitere Angaben

Gib deinen Vor- und Nachnamen ein, deinen Status sowie deine Telefonnummer. Gib außerdem an, in wann, wie und in welcher Sprache du kontaktiert werden möchtest.

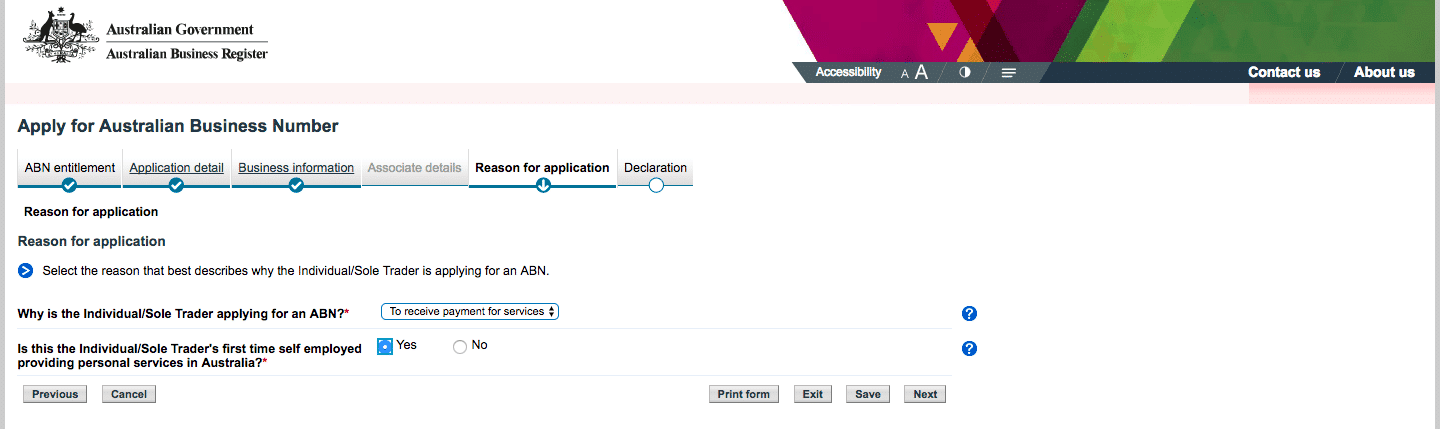

Der Grund des Antrags

Du kannst angeben, dass du Geld gegen Dienstleistungen erhalten möchtest. Klicke auf Ja, wenn du zum ersten mal als Selbstständiger in Australien tätig bist.

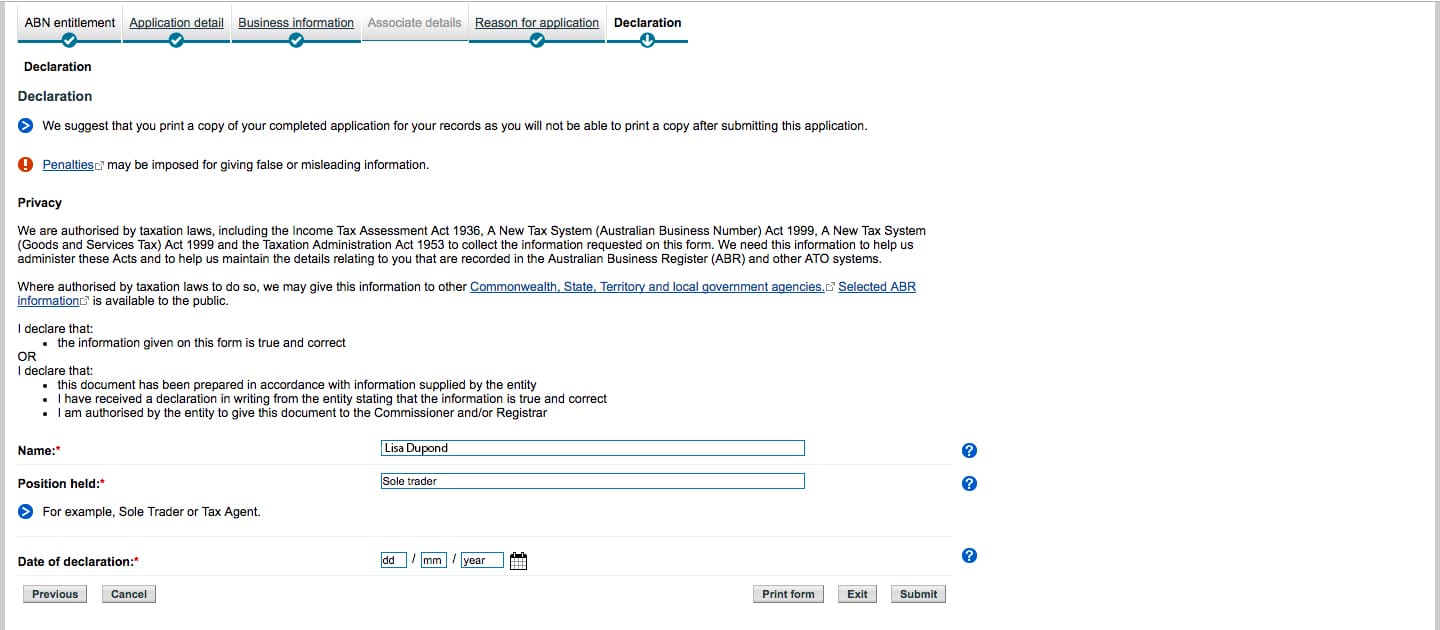

Erklärung

Du hast es bald geschafft. Gib deinen Namen sowie das Datum ein. Bestätige außerdem, dass die gemachten Angaben korrekt sind. Klicke anschließend auf Submit, um den Antrag abzusenden.

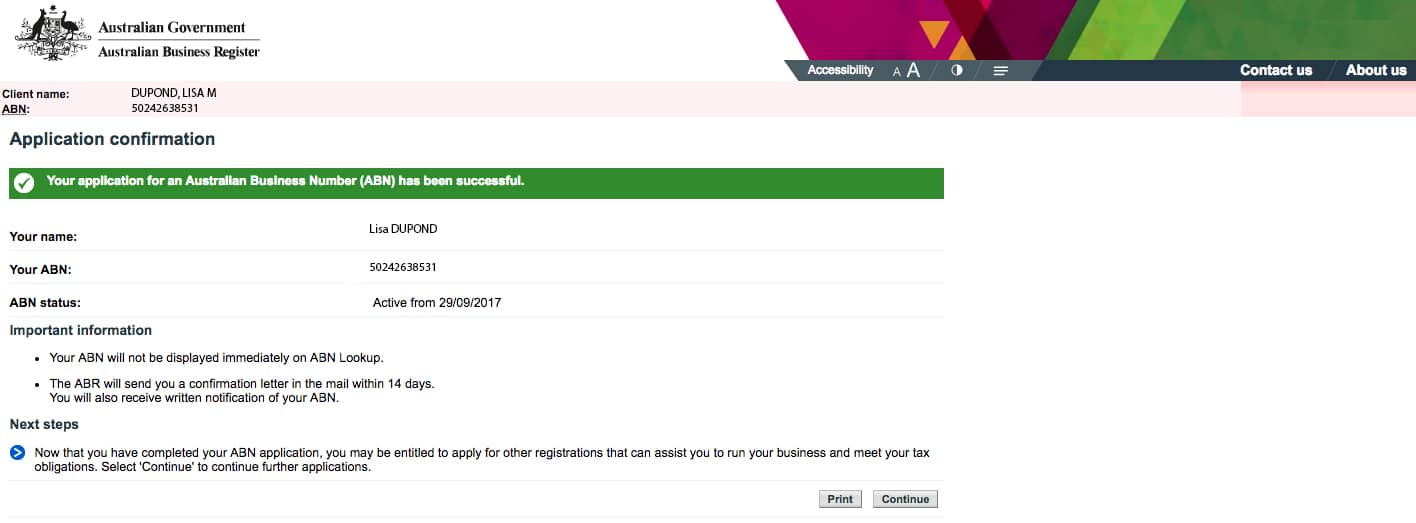

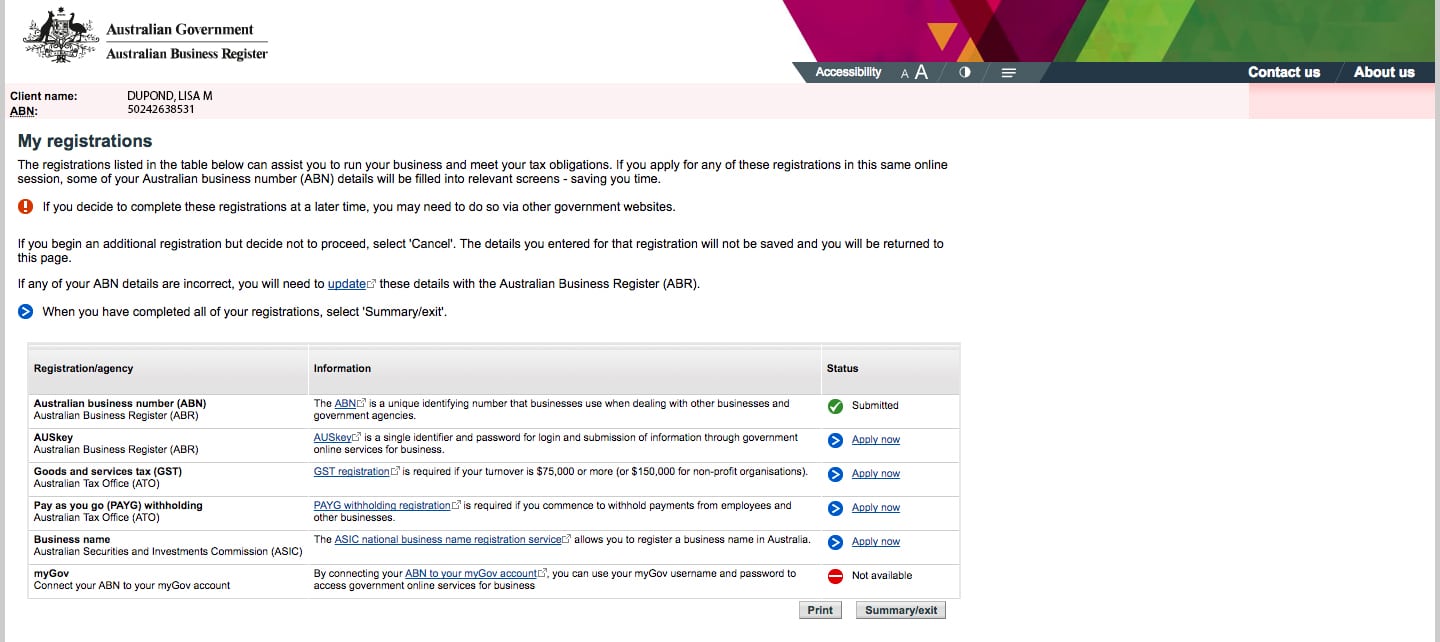

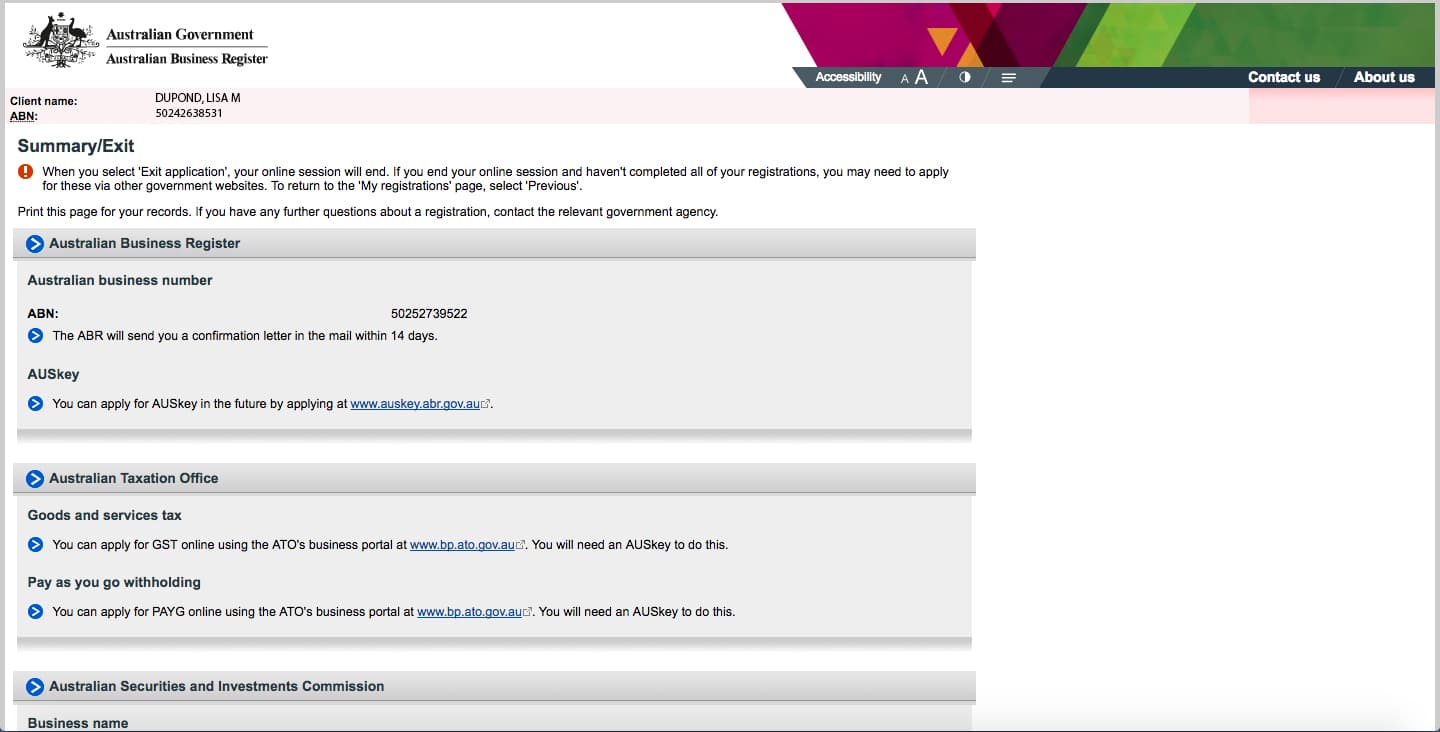

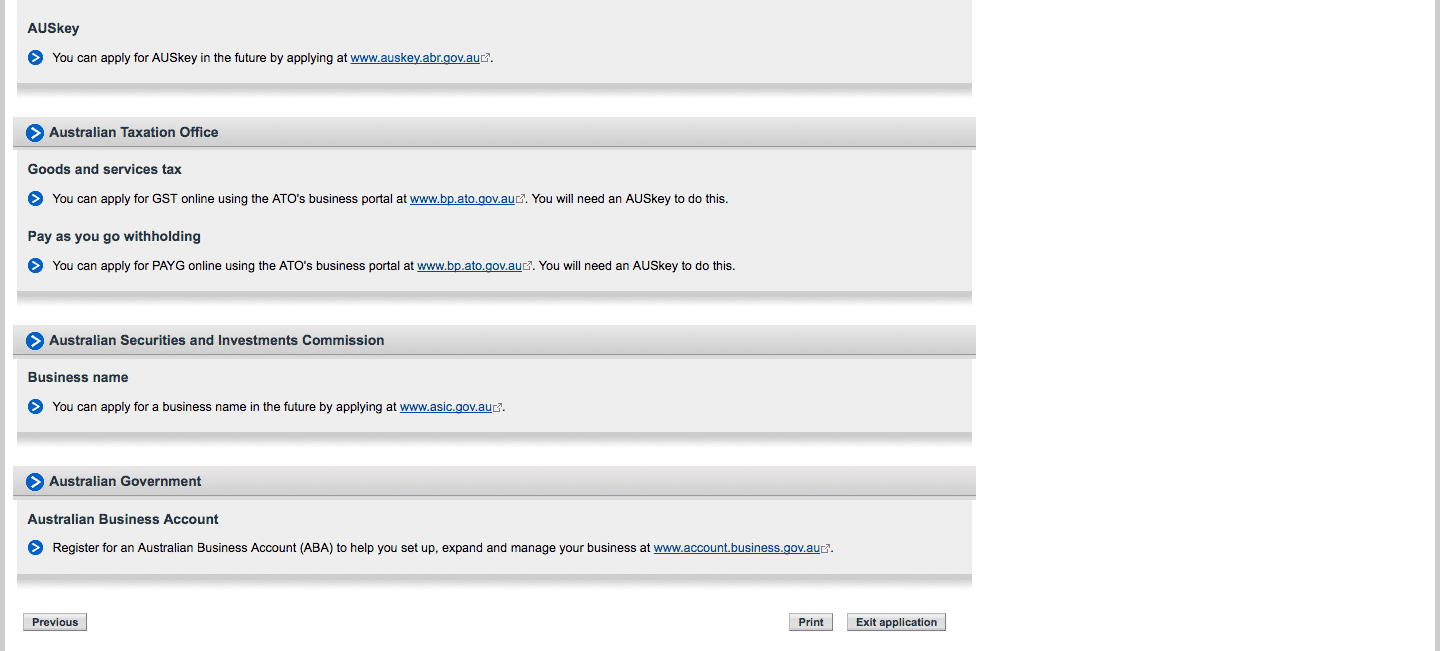

ABN Australien Bestätigung

Sobald der Antrag versendet wurde, gelangst du auf eine Bestätigungsseite. Deine 11-stellige ABN-Nummer entdeckst du oben links auf dem Bildschirm. Innerhalb von 28 Tagen wird dir die Nummer außerdem per Post an die angegebene Adresse geschickt.

Wie kann ich meine ABN ändern oder löschen?

Es liegt in deiner Verantwortung, deine ABN-Daten zu aktualisieren. Du musst dies innerhalb von 28 Tagen nach einer Änderung deiner Situation tun. Wenn sich die Struktur deines Unternehmens ändert, musst du möglicherweise deine ABN kündigen und eine neue beantragen. Außerdem musst du deine ABN kündigen, wenn dein Unternehmen verkauft wurde oder seine Tätigkeit eingestellt hat.

Der schnellste Weg, um deine Informationen zu aktualisieren oder deine ABN zu stornieren, ist die Verwendung der myGovID-App.

Steuerliche Verpflichtungen mit einer ABN

Eine Einkommenserkläung am Ende des Steuerjahres ist Pflicht

Wenn du angestellt bist, zahlt dein Arbeitgeber die Steuern für dich, indem sie direkt von deinem Gehalt abgezogen werden. Bei der ATO (australische Steuerbehörde) musst du nur angeben, was dein Arbeitgeber bereits für deine Steuererklärung gezahlt hat.

Wenn du unter ABN arbeitest, musst du deine Steuern am Ende des Steuerjahres selbst bezahlen. Wenn du während des Steuerjahres (vom 1. Juli bis 30. Juni) sowohl als Angestellter als auch auf eigene Rechnung (mit deiner ABN) gearbeitet hast, musst du alle deine Einkünfte in derselben Steuererklärung zur selben Zeit angeben.

Als Selbstständiger wirst du also vom Kunden brutto bezahlt und es liegt in deiner Verantwortung, deine Steuern zu zahlen. Daher ist es wichtig, dass du Geld beiseitelegst, um deine Steuern am Ende des Steuerjahres bezahlen zu können.

Dafür benötigst du:

1. Schätzung deines Jahreseinkommens

2. Deinen Steuerstatus und die Steuerklasse, in der du dich befindest

3. Die Berechnung der Höhe deiner Steuern

Steuerlicher Status (2024 – 2025)

Je nach deiner Situation gibt es drei mögliche steuerliche Status:

Besitzer eines Working-Holiday-Visums (WHV)

Als Inhaber eines Working-Holiday-Visums (WHV) hast du einen besonderen steuerlichen Status. Aufgrund deines Visums betrachtet die australische Behörde dich als jemanden, der nicht die Absicht hat, dauerhaft in Australien zu bleiben. Aus diesem Grund wird dein Einkommen höher besteuert als das eines steuerlichen Einwohners.

| Steuerpflichte Lohngruppen | Steuersatz |

|---|---|

| 0 – 45,000$ | 15% |

| 45,001$ – 135,000$ | $6,750 + 30 Ct für jeden $1 über 45,000$ |

| 135,001$ - 190,000$ | $33,750 plus 37 Ct für jeden $1 über 135,000$ |

| 190,001$ und höher | $54,100 plus 45 Ct für jeden $1 über 190,000$ |

💡 Backpacker-Tipp

Wenn du planst, einige Zeit in Australien zu bleiben, solltest du Geld für deine Rente zurücklegen. Eröffne ein Superannuation-Konto, um dort Geld einzuzahlen.

Steuerpflichtiger Einwohner

Du wirst als steuerlicher Einwohner angesehen, wenn du deinen Hauptwohnsitz in Australien hast oder wenn du mehr als 6 Monate im Jahr im Land an derselben Adresse wohnst.

| Steuerpflichte Lohngruppen | Steuersatz |

|---|---|

| 0 – 18,200$ | Keine Besteuerung |

| 18,201$ – 45,000$ | 16 Ct für jeden $1 höher $18,200 |

| 45,001$ – 135,000$ | $4,288 + 30 Ct für jeden $1 ab $45,000 |

| 135,001$ – 190,000$ | $31,288 + 37 Ct für jeden $1 ab $135,000 |

| 190,001$ und höher | $51,638 + 45 Ct für jeden $1 ab $190,000 |

Nicht-steuerpflichtiger Einwohner

Wenn du nicht genug in Australien arbeitest, um als steuerlicher Einwohner zu gelten, wird der Steuersatz auf dein australisches Einkommen höher sein.

| Steuerpflichte Lohngruppen | Steuersatz |

|---|---|

| 0 – 135,000$ | 30 Ct ab dem 1. Dollar |

| 135,001$ – 190,000$ | $40,500 + 37 Ct für jeden $1 über $135,000 |

| 190,001$ und höher | $60,850 + 45 Ct für jeden $1 über $190,000 |

Erklärung der GST

Die GST (Goods and Services Tax) entspricht der Mehrwertsteuer in Deutschland. In Australien beträgt die GST 10%. Als Selbstständiger musst du die GST nur zahlen, wenn deine Einkünfte unter ABN mehr als 75.000 $ pro Jahr betragen. Wenn du schätzt, dass du mit deiner ABN weniger als 75.000 $ verdienen wirst, musst du dich nicht für die GST registrieren lassen.

Du hast auch die Möglichkeit, dich nach der Erstellung deiner ABN für die GST zu registrieren. In diesem Fall musst du die GST in den Preis einrechnen, den du deinen Kunden berechnest. Es ist auch möglich, eine Rückerstattung der GST auf Produkte oder Dienstleistungen zu beantragen, die du für dein Geschäft kaufst.

Weitere Informationen: GST Steuer in Australien

Für wen ist die Arbeit unter ABN geeignet?

Egal, ob es sich um eine Vollzeitbeschäftigung oder nur um eine Nebentätigkeit handelt, die Arbeit unter ABN hat viele Vorteile und zieht immer mehr Menschen an. Meistens bedeutet Selbstständigkeit, seine Arbeitszeiten selbst festzulegen, in seinem eigenen Tempo zu arbeiten und flexibel zu sein.

Von denen, die ihr eigenes kleines Unternehmen gründen möchten, über diejenigen, die im Dienstleistungssektor arbeiten, bis hin zu denen, die vom Leben als digitale Nomaden angezogen werden… ABN ist ein einfacher Weg, um sich selbstständig zu machen.

Zu den am häufigsten ausgeübten Tätigkeiten unter ABN gehören:

- Reinigung (für Privatpersonen oder Unternehmen)

- Lieferdienste (Ubereats, Deliveroo…)

- Beratung oder persönliches Coaching

- Grafikdesign (Webdesign, Fotografie, Texterstellung…)

- Baustellenarbeit (Handwerker wie Zimmerleute, Klempner usw.)

- Hausbetreuung, Babysitting, usw.

Weitere Informationen über freiberufliche Tätigkeiten in Australien findest du unter:

💻 Als Freiberufler in Australien arbeiten

Alles rund um die Vorschriften für die Arbeit als Freelancer in Australien, die besten Webseiten, Gehälter, Rechnungsstellung, Steuern und mehr.

Wenn du schon immer davon geträumt hast, dich selbstständig zu machen, sind die Schritte einfach, also gibt es keine Ausreden mehr! Und selbst wenn du dich dennoch entscheidest, weiterhin angestellt zu bleiben, hindert dich nichts daran, deine ABN zu kündigen. Stelle einfach online einen entsprechenden Antrag.

So stellst du Rechnungen mit einer ABN aus

Befolge diese Schritte, um in Australien rechtssichere Rechnungen unter deiner ABN zu erstellen:

- Rechnung erstellen

Nutze eine Buchhaltungssoftware oder ein eigenes Vorlagen‑Dokument. Die Rechnung muss enthalten:- Deinen Namen bzw. Firmennamen und deine ABN

- Die Kontaktdaten des Kunden

- Eine genaue Beschreibung der gelieferten Waren oder Dienstleistungen

- Den Gesamtbetrag (inklusive GST, falls zutreffend)

- Rechnungsdatum und Zahlungsbedingungen

- GST ausweisen (falls nötig)

- Liegt dein Jahresumsatz über 75 000 AU$ und bist du für die GST registriert, musst du 10 % GST auf den Nettobetrag aufschlagen.

- Vermerke klar, dass der Betrag „inkl. GST“ ist.

- Rechnungsnummer vergeben

Weise jeder Rechnung eine eindeutige Nummer zu, damit du sie leicht nachverfolgen und verwalten kannst. - Rechnung versenden

Übermittle die Rechnung per E‑Mail, Post oder einem anderen vereinbarten Weg an den Kunden. - Unterlagen aufbewahren

Bewahre Kopien aller Rechnungen für deine Buchhaltung und für die GST‑Meldungen auf. - Zahlungen nachverfolgen

Kontrolliere den Zahlungseingang und erinnere Kunden bei verspäteten Zahlungen rechtzeitig.

Damit erfüllst du alle Anforderungen für regelkonforme Rechnungen in Australien – sowohl für GST‑pflichtige als auch für nicht registrierte Kleinstunternehmer.

Unterschied zwischen der TFN und der ABN?

Sowohl die TFN (Tax File Number) als auch die ABN (Australian Business Number) sind Identifikationsnummern, die in Australien verwendet werden, aber sie haben unterschiedliche Funktionen.

Die TFN (Tax File Number) ist deine Steueridentifikationsnummer. Diese 9-stellige Nummer ist für jede Person einzigartig und ist obligatorisch, um in Australien arbeiten zu können. Du musst sie bei jeder Neueinstellung deinem Arbeitgeber vorlegen. Die TFN wird vom Australian Taxation Office (ATO) ausgestellt. Der Antrag ist kostenlos und kann online auf der offiziellen Website gestellt werden. Die TFN wird für die Einkommensteuererklärung, die Berechnung der Einkommensteuer und die Steuerrückerstattung verwendet.

Die ABN (Australian Business Number) ist die australische Unternehmensnummer und ist unerlässlich für die Gründung eines Unternehmens in Australien. Sie ist die eindeutige Identifikationsnummer, die dein Unternehmen nach der Gründung auszeichnet. Die ABN wird vom Australian Business Register ausgestellt. Wenn du als Selbstständiger arbeiten möchtest, musst du sowohl eine TFN als auch eine ABN besitzen.

Kurz gesagt: Die TFN wird zur Identifizierung von Einzelpersonen gegenüber den australischen Steuerbehörden für Steuererklärungen und -berechnungen verwendet, während die ABN zur Identifizierung von Unternehmen gegenüber den Steuerbehörden und für Geschäftsvorgänge verwendet wird. Es ist möglich, eine ABN zu haben, ohne eine TFN zu besitzen, wenn du nicht in Australien, sondern für ein Unternehmen arbeitest.

Häufig gestellte Fragen zur ABN

Jedes Unternehmen, das in Australien geschäftlich tätig ist, unabhängig davon, ob es gewinnorientiert ist oder nicht, muss eine ABN haben. Gleiches gilt für Personen, die in Australien als Freiberufler tätig sein möchten.

Um eine ABN zu erhalten, musst du dich online beim Australian Business Register (ABR) anmelden und einige Informationen über dein Unternehmen angeben. Der Antrag wird online gestellt.

Ja, die Anmeldung einer ABN ist kostenlos.

Die Bearbeitung einer ABN-Anmeldung kann bis zu 28 Arbeitstage dauern, aber die meisten Anträge werden schneller bearbeitet.

Kann jeder in Australien eine ABN erhalten?

Nein, die ABN ist eine dauerhafte Identifikationsnummer, die nicht jedes Jahr erneuert werden muss. Beachten Sie jedoch, dass eine ABN, die zwei Jahre lang nicht aktiv war, ungültig wird.

Du kannst deine ABN wiedererlangen, indem du dich mit der ABR in Verbindung setzt und Informationen zur Überprüfung deiner Identität bereitstellst.

Aktualisiert am 11.06.2025